海外营销系统:如何在国际市场实现商业增长?

272

2023-04-07

本文讲述了中国医疗器械的“出海之路”,国产医疗器械出海:变局之中的新逻辑播

来自海关部门的数据显示,今年上半年我国医疗器械进出口贸易额为266.41亿美元,同比增长2.98%。其中,出口额163.13亿美元,同比增长22.46%;进口额103.28亿美元,同比下降20.79%。

在中国医药保健品进出口商会副会长孟冬平看来,突如其来的疫情让中国的医疗健康产业经历了前所未有的严格考验。整个行业在这段时期迅速发展、积累力量。“庞大的市场需求正在推动整个行业进一步发展,现代信息和科技手段也让整个产业的发展迈上一个全新台阶。”

国家商务部外贸司二级巡视员张春法在会上列举了一串数字力证中国医疗健康产业在此次疫情中迸发出的巨大潜力。从3月15日至9月6日,中国总计出口口罩1515亿只、防护服14亿件、护目镜2.3亿个、呼吸机20.9万台、检测试剂盒4.7亿人份、红外测温仪8014万件,有力支持了全球疫情防控。

张春法表示,在有序扩大开放、大力支持医疗物资出口的同时,中国依旧严把质量关。今年3月31日,商务部、海关总署、国家药品监督管理局联合发布的《关于有序开展医疗物资出口的公告》中指出,“海关凭药品监督管理部门批准的医疗器械产品注册证书验放”。张春法认为,医疗器械产品由药品监督管理部门负责审批,正体现出中国的把关之严。

中国的医疗器械正在步入快速发展期,这是与会人士的共同看法。在行业整体迈入积极周期的同时,细分市场也出现了一些新特点、新亮点。比如,受益于“一带一路”战略等,我国在新兴市场的表现可圈可点。今年上半年,我国对一带一路国家出口医疗器械产品38.41亿美元,同比增长33.31%。与此同时,民营企业在医疗器械出口领域扮演着愈发重要的角色。今年上半年民营企业出口活跃,出口额达99亿美元,占比达50.44%,已超过一半。

在看好整体行业前景的同时,不少与会专家学者也提出了自己的看法。一直以来,我国出口的产品以医用耗材、敷料以及中低端医疗设备为主。近年来,虽然一些医疗设备加快了开拓国际市场的步伐,但欧美老牌医疗设备企业的品牌效应依旧不容忽视。他们认为,在高端医疗器械领域,中国的“出海之路”依旧面临不小挑战。

如何成为巨头?海外医疗器械企业的成长路径相对一致:通过国际化布局,降低单一市场风险,最终打开成长空间。

当然,这只是一大因素,创新才是底色,国际化是锦上添花。但不管怎么说,国际化对于一家医疗器械成长的重要程度不会太低。

某种程度上,这也是当下国内医疗器械高精尖领域的选手们所欠缺的。

过去十年时间,国内创新医疗器械各细分领域最一致的剧本是:产业搭桥,资本铺路,迅速完成从零到一的过程。

但对于这些潜力选手来说,如何真正登上国际舞台,或许还是一个需要补齐的短板。

/ 01 /流淌着奶和蜜的市场

2019年,全球医疗器械市场规模超过3.2万亿元,为国内5倍。

市场规模大还在其次,更重要的是,与创新药一样,创新医疗器械的支付方,也主要是商业保险,这使得整个市场流淌着奶和蜜。

高值耗材领域最为典型。

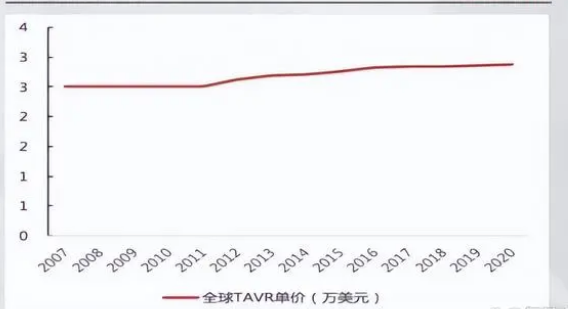

以TAVR(经导管主动脉瓣膜)为例,爱德华的Sapien系列单价在美国市场较为稳定,2011年上市以来,基本维持3.25万美元左右。

即便考虑到非美国市场出厂定价较低一些,全球均价总体上处于2.5-3万美元之间。

在这一价格体系下,爱德华的销售额水涨船高。2022年,其TAVR系列产品总收入规模达到35.18亿美元。

作为对比,国内企业的遭遇要惨淡许多。国产TAVR的价格虽然对标海外市场,但由于缺乏保险报销,手术费基本是自费,导致总市场规模放量有限,启明医疗、心通医疗、沛嘉医疗TAVR三大巨头的股价,也由此坐了一趟过山车,跌落谷底。

实际上,海外医疗器械的价格不只是稳定,部分创新产品随着更新迭代,单价甚至略有提升。

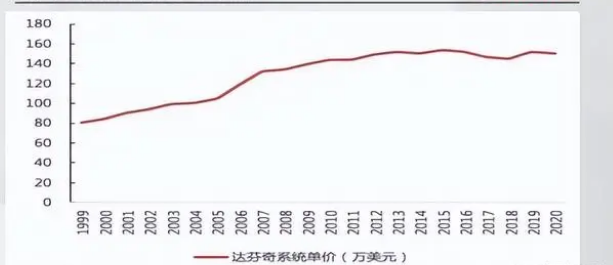

这一点,最具话语权的自然是设备领域的超级巨头,达芬奇母公司直觉外科。

上世纪末,达芬奇手术机器人系统均价初期均价80万美元左右,后续随着产品更迭均价有所提升,2015年以来,基本稳定在150万美元左右。

在机器人销量持续提升的同时,直觉外科还能够通过价格的提高,完成戴维斯双击。2022年,直接外科总收入规模达到62.22亿美元。

即便是爱德华、直觉外科等专科领域的细分龙头,市值规模也能达到数百亿美金。很显然,海外市场值得所有创新医疗器械企业向往。

/ 02 /更为艰难的战场

当然,出海向来不易。对于国内医疗器械企业来说,出海天然面临市场准入与销售的难题。

首先,最重要的是市场的准入问题。在欧美核心市场,大多需要经过严格的临床等,才能达到最高等级的注册证。

比如,美国根据风险等级将IVD分为I、II、III类,除了分子诊断部分产品,大部分为II类,需要获得510k证(少数EUA除外),III类需要获得PMA证。

由于医疗器械的临床本身就充满挑战,加上国内企业大多没有经验,导致难度升级。过去几年火热的肿瘤NGS领域,出海就不容易。细分赛道伴随诊断产品的研发,如何考虑样本的设计?如果使用多个LDT进行注册,如何递交IDE?桥接到哪些LDT?等等一系列的问题都需要由企业解决。

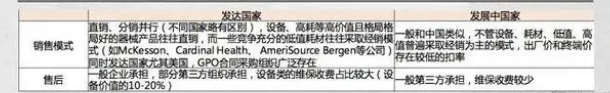

即便完成准入之后,更大的一个挑战还在于销售。目前,国内的销售模式主要是经销,核心是绑定经销商大腿。

而在海外成熟市场,医疗器械的销售,则主要是直销和GPO模式,对企业的销售能力,以及后续的售后服务能力,均提出了较高要求。

更大的挑战,在于如何从跟随着成为拓荒者。

在海外入院能力是考验之一,如何获取医生的认可才是重头戏。比如,高值耗材领域。由于设备采购主要由医院采购决定,较为注重性价比,相比之下,高值耗材的使用则主要由临床医生决定。

企业需要对医生进行培训,积累足够临床数据。目前,国内大部分产品,都是由海外大厂完成市场教育,国内企业站在巨人的肩膀上采摘胜利的果实,自身并不具备教育医生的能力,更何况产品端还存在差距。

虽然在资本的助力下,国内医疗器械新赛道袭来创新大潮。但本质上,大部分企业也仅仅是基于follow策略的胜利,包括心脏瓣膜、神经介入等领域,都是如此。

要想在海外立足,仅有follow策略是不够的,更需要me better、甚至是first in class思路。

/ 03 /必须补齐的短板

有一句话是这样说的,不做中国市场做不大,不做全球市场做不强。

最近几年,市场内卷、集采压力,倒逼着所有人出海寻找出路,寻找更广阔的天地。

医疗器械出海也已经是大势所趋,加之新冠防控业务的催化。按照迈瑞医疗董事长李西廷的说法,“这使得国产品牌在国际发展至少提前五年”。

的确如此。根据据中国海关总署数据统计,2022年1-11月我国医疗器械出口总额达4441.79亿元,预计全年出口额为4785亿元。

但在出口数据增长的同时,我们也要直面另一客观现实。直到今天,我国出口的医疗器械产品仍以低值医用耗材和中低端医疗设备为主。

4785亿元出口的产品中,医用耗材出口额最高,比如防护面罩、口罩、诊断试纸等等,总额达2681.8亿元。

这类产品大多技术含量不高,价格较低,主要依靠代加工创收。而随着新冠感染的风险降低,防护用品等低值耗材需求正在逐渐回落。换句话说,上述低值耗材产品的高销售不具备持久性。

鉴于集采常态化进行,出海对于医疗器械企业来说成为重要课题,特别是如何从以前的低值耗材领域向高附加值的医疗器械转换。

好在,已经有企业踏上探索之路。

比如联影医疗,尽管其国际化率并不高,2021年其海外收入占比仅7%,对公司营收贡献不大,但高端医学影像产品已成功出海。

从整个行业角度来看,部分高端设备领域(如影像、手术机器人、基因测序、内镜等),随着产业链完全自主可控,出海可能也是水到渠成的事情。

上文就是小编为大家整理的中国医疗器械的“出海之路”,国产医疗器械出海:变局之中的新逻辑播

国内(北京、上海、广州、深圳、成都、重庆、杭州、西安、武汉、苏州、郑州、南京、天津、长沙、东莞、宁波、佛山、合肥、青岛)AroundDeal专业商业信息SaaS平台推荐。

发表评论

暂时没有评论,来抢沙发吧~