海外营销系统:如何在国际市场实现商业增长?

1680

2023-04-03

本文讲了2022年全球医疗器械行业发展现状及市场规模分析 美国保持全球领先地位「组图」,海外医疗器械建设现状分析。

医疗器械(MedTech)企业开发的产品和提供的服务可以用于诊断、监测、治疗以及预防疾病。对世界卫生保健系统来说,医疗器械企业在患者旅程中的每个环节均展现出越来越重要的作用,能够有效维护人类的健康与福祉。

过去几年里,该行业的增长速度超过了许多其他行业。2022年,虽然众多医疗器械公司面临较高的原材料成本,持续上升的通货膨胀和供应链等相关问题,以及一些结构性去变化带来的难题,但通过事实证明,即便是在新冠疫情期间,尤其是医疗系统陷入混乱的情况下,医疗器械企业们依旧展现出稳定的收入增长和利润水平。

近日,罗兰贝格(Roland Berger)发布了《2022年全球医疗器械报告》,对后疫情时期的医疗器械领域进行了行业洞察与展望。罗兰贝格分析了从2018年至2021年的来自世界各地的100多家上市医疗器械企业,并将这些企业划分为7个细分板块:

1) 电子医疗和设备制造商:专注于制造和供应耐用、高科技医疗设备和投资产品的公司,业务产品如起搏器、神经刺激、机器人、MRI扫描仪、X射线、超声波、手术台/照明设备等领域,知名企业例如蔡司Carl Zeiss、西门子医疗Siemens Healthineers和飞利浦Philips等;

2) 手术器械与器皿制造商:专注于制造和供应手术器械、手术解决方案和医疗工具的公司,业务产品如光学工具、引导导管、引流、微创治疗器械等领域,知名企业例如康乐保Coloplast、捷买邦美Zimmer Biomet和康维德ConvaTec等;

3) 检验中心和诊断公司:专注于制造和供应与医学检验和体外诊断相关系统产品(一次性用品和仪器),知名企业例如赛默飞Thermo Fisher、Qiagen和梅里埃 bioMérieux等;

4) 医疗援助和设备公司:专注于植入产品和自我护理解决方案制造与供应的公司,业务产品如关节置换、牙科和听力植入物,以及可穿戴设备等领域,知名企业例如Sonova、Dexcom和Smith&Nephew等;

5) 医疗服务提供商:专注于在医院运营管理与门诊护理中提供医疗保险服务的公司,业务产品如输液服务、肠外应用、透析服务、急性护理服务、临床实验室等领域,知名企业例如费森尤斯医药Fresenius Medical Care、戴维特DaVita和橡树街健康公司Oak Street Health等;

6) 医疗耗材供应商:专注于一次性用品的制造和供应的公司,业务产品如绷带、排水管、药膏、针头、注射器、窗帘和管子等,知名企业例如Paul Hartmann、Owens&Minor和Hogy Medical等;

7) 多元化参与者:不专门从事上述任何一个领域,但涉及上述两个或多个领域,且在总收入中占有重要份额的公司,知名企业例如强生J&J,、美敦力Medtronic、贝迪医疗Beckton & Dickinson、贝朗医疗B. Braun、雅培Abbott等。

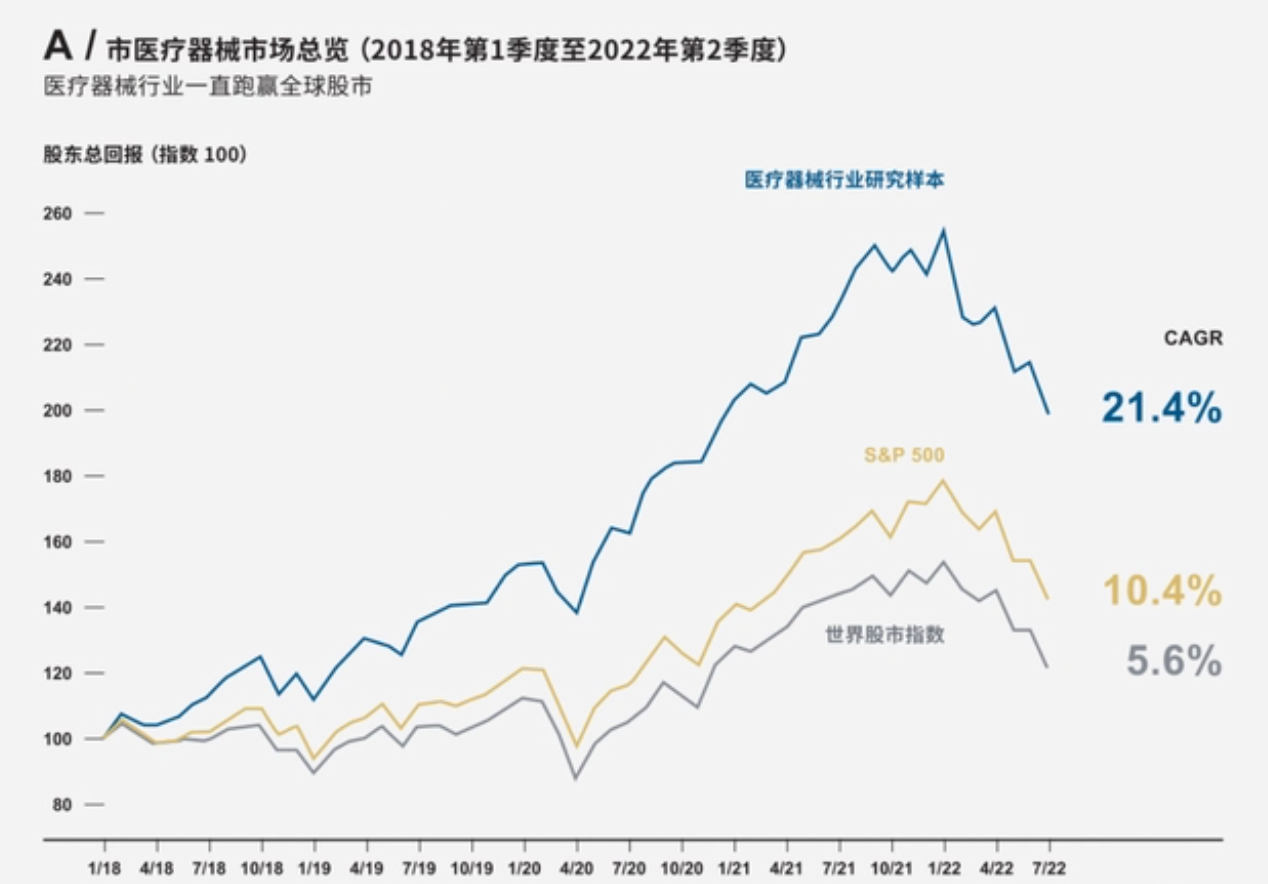

通过这份报告可以了解到,近年来,医疗器械和服务的需求与利润率不断上升,且医疗器械领域的财务表现一直领先于全球股市。分析显示,在过去的四年半中,医疗器械企业的平均总股东回报率(TSR)为99%,MSCI世界股市指数的回报仅为21%。新冠疫情期间,在世界各地医疗系统都面临着前所未有的不确定性和挑战的情况下,医疗器械行业也展现了亮眼的表现,这绝非一项小的成就。

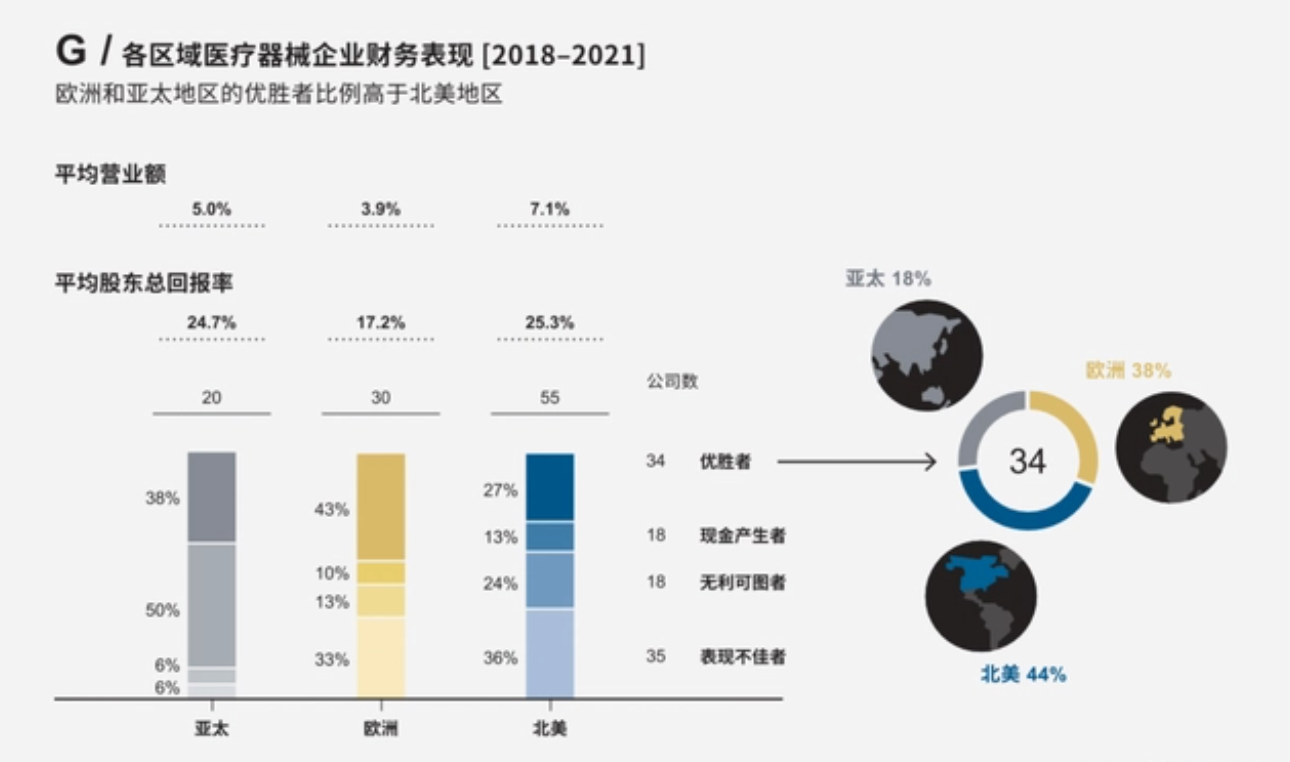

医疗器械行业呈现显著的区域差异

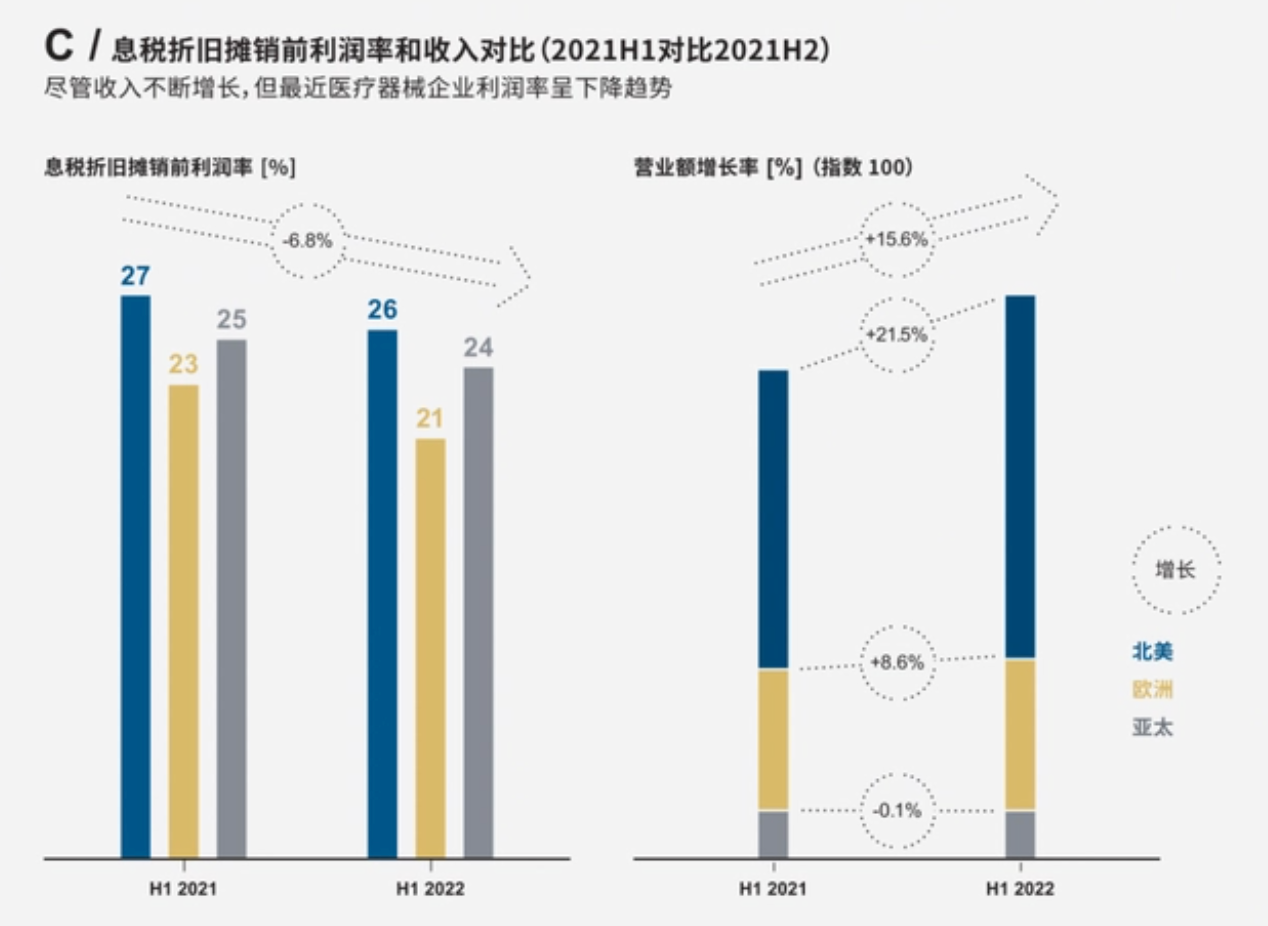

通过对收入和利润增长的深入研究,发现了总部位于北美的公司与总部位于欧洲以及亚太地区的公司之间存在着重要的区域差异。与此同时,这也进一步表明医疗器械行业下各细分领域的表现存在明显差异。

过年来,总部位于北美的医疗器械公司展现出远高于欧洲和亚太地区竞争对手的营业利润率,这是由于前者能够更好地接触到更具利润性的美国市场。与之相反,欧洲地区因为全民医保系统导致医疗器械企业面临较大的定价压力;亚太区域医疗器械领域的医保报销力度通常低于北美,因为也存在较大的定价压力。

在过去15年里,医疗器械公司的息税折旧摊销前利润率(EBITDA)平均约为22%(北美为27.2%、欧洲为24.0%、亚太为21.5%),这个数字优于工业和汽车等传统制造业,后者的营业利润率通常低于10%。然而,医疗器械行业的发展仍滞后于制药行业,两者之间的利润率差距超过了25%。

值得注意的是,在过去三年中,欧洲医疗器械企业的盈利能力已经低于行业长期平均水平(全球医疗器械行业营业额平均增长率为15.6%,其中北美+21.5%、欧洲+8.6%、亚太-0.1%)。随着欧盟医疗器械条例(EU MDR)的实施,欧洲法规近期变得更加严格。此外,总部位于欧洲的公司目前较多的支出用于解决软件和硬件的研发,以此来更新和维护现有产品,但这在一定程度上阻碍了创新及变革性产品的开发。

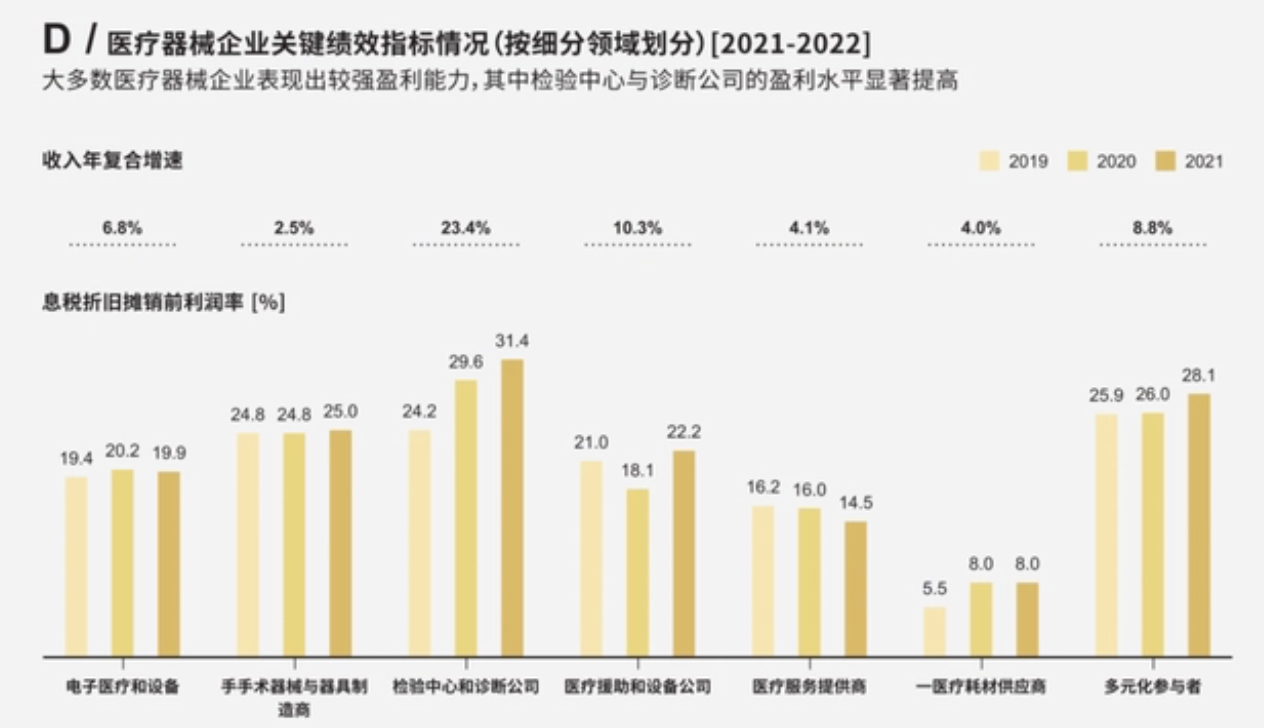

医疗器械行业各细分领域表现存在较大差异

电子医疗和设备制造商:近些年,这个细分领域一直保持约20%的息税折旧摊销前利润率(EBITDA)水平,同时该细分领域下优胜者占据很高的市场份额。该细分市场包括创新型的高利润细分市场(如机器人),但与此也包含了利润压力较大的产品(如起搏器、支架和血管介入设备)。在未来,该细分领域发展将倾向于使用人工智能的应用,通过人工智能解读诊断结果,通过虚拟现实技术帮助用户进行远程监控,例如在起搏器和ICD领域的应用。

手术器械与器皿制造商:在2019年至2021年期间,这个细分领域的平均息税折旧摊销前利润率(EBITDA)徘徊在24%左右,但其年收入增速仅为2.5%。有趣的是,这个细分领域中表现不佳者的比例最高。尤其是在新冠疫情期间,非必要手术数量急剧减少,使得该领域收到较为严重的负面影响。在发达市场,手术器械的销售量通常与医院病例数趋势成正相关。因此,未来该领域的发展和驱动因素主要在器械数字化、机器人使用,以及微创型器械等领域。

检验中心和诊断公司:在上述七个细分领域中,这个领域在近年来表现最佳,也是发展最快的细分市场。该细分领域平均营业利润率从2019年的24.2%上升至2021年的31.4%,且营业收入年平均增速达到23.4%。该领域包括用于监测SARS-CoV-2病毒和其他基本的体外诊断产品,预计未来将保持快速增长的趋势。同时,市场发展的驱动因素将转变为个性化医疗的发展、疾病诊断体检的优化,以及各国家人口老龄化的趋势。

医疗援助和设备公司:这个领域近期在利润率呈现回升的趋势,已经恢复到新冠疫情前的水平,同时优胜者企业比例也很高。该细分领域的增长主要由医疗市场的人口老龄化趋势所推动,这近一步催化了未来眼部护理和听力设备的产品创新趋势。除了硬件方面的产品开发(如助听器的小型化)之外,软件也逐渐成为关键的差异化因素。

医疗服务提供商:这个领域实现了相对平缓的收入增长(平均每年4.1%),同时利润率存在下降的趋势,利润水平也并不高。因为美国医疗保险报销额度的削减,以及企业内部业务熟练员工的留存率问题,该细分领域的领先企业如费森尤斯医药(Fresenius Medical Care)和戴维特(DaVita)正面临着巨大压力。在2021年,EBITDA下降至约14.5%水平,由此可见医保报销额度削减带来的压力之大。

医疗耗材供应商:这个领域是医疗技术中利润最低的细分领域,表现不佳企业的比例很高。该领域的EBITDA水平约为8%,这是由于产品差异化较小所带来的结果。因此,该细分领域的企业需要更加关注产品性能和效率相关维度,以构建自身的竞争优势。

多元化参与者:这个领域活跃于不同的医疗器械细分领域,细分市场的分散程度较高。因此,公司业绩高度依赖于企业的战略。该领域的优胜者、现金产生者和表现不佳者分布最为均匀。在2019年至2021年期间,这个领域市场参与者实现约8.8%年平均增长率,利润率从25.9%上升至28.1%。美敦力(Medtronic)和丹纳赫(Danaher)等公司凭借清晰的绩效指标与创新能力成为该细分领域的领导者。

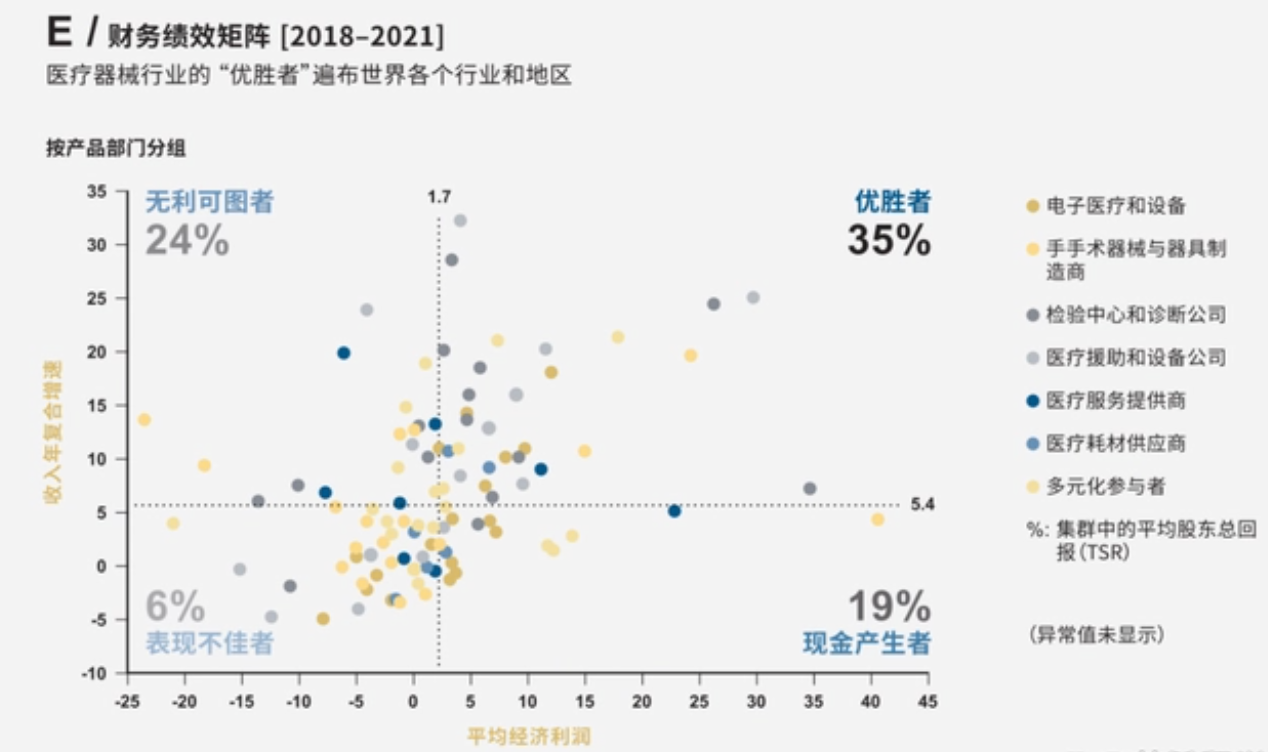

亚太地区整体的优胜者和现金生产者的相对份额最高,而表现不佳者的相对份额最低——超过三分之一的公司属于顶级公司,且其中多数公司位于中国。这些公司往往比北美和欧洲的竞争对手更为年轻,并展现出更快的成长速度。而总部位于欧洲和北美的企业中,业绩不佳和无利润的公司占据较大比例,这表明总部位于这两个地区的医疗器械企业需要进一步的结构性改革。

整体分析表明,早期北美地区展出更高的EBITDA,并且市场平均水平由规模较大、利润率较高的企业所推动。进一步分析表明,盈利能力高于平均水平的医疗器械企业中,44%位于北美、38%位于欧洲、18%位于亚太地区。

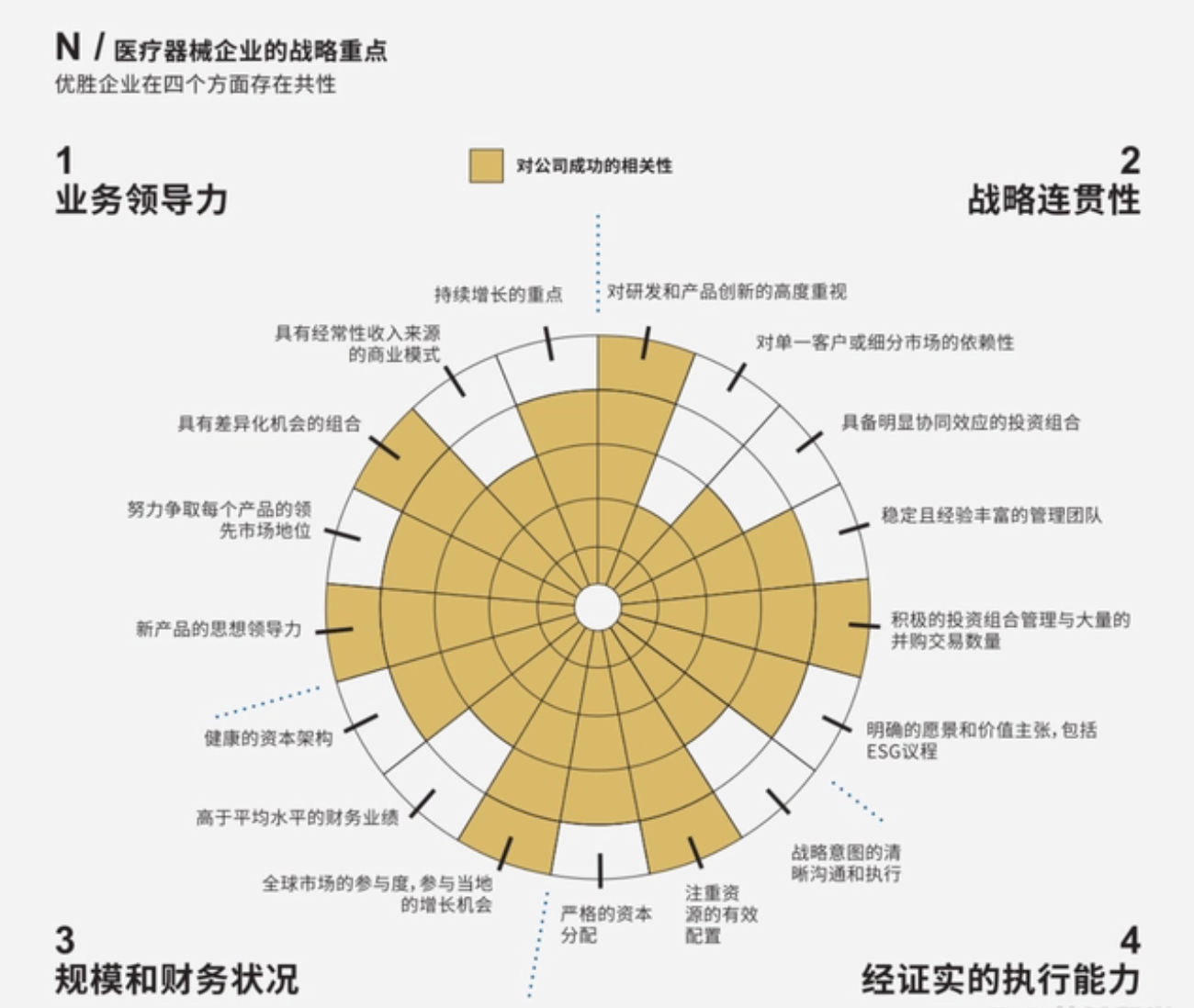

医疗器械各细分领域均存在优胜者且呈现四点共性

尽管不同细分领域之间存在差异,但从各细分领域的优胜者当中总结出了四点共性,所有医疗器械企业的成功均建立在:

●业务领导力:技术领导、行业洞见领导(持续增长的重点、具有经常性收入来源的商业模式、具有差异化机会的组合、努力争取每个产品的领先市场地位、新产品的思想领导力);

●战略连贯性:清晰的战略侧重点、差异化的价值主张(对研发和产品创新的高度重视、对单一客户或细分市场的依赖性、具有明显协同效应的投资组合、稳定且经验丰富的管理团队、积极的投资组合管理与大量的并购交易数量)

●规模和财务状况:受信任的资本市场合作伙伴、具备说服力的融资故事(健康的资本架构、高于平均水平的财务业绩、全球市场的参与度,参与当地的增长机会)

●经证实的执行能力:反应时间短、以业绩为导向的文化(战略意图的清晰沟通和执行力、注重资源的有效配置、严格的资本分配)

医疗器械企业未来面临的机会与挑战

理解医疗器械行业成功的驱动因素有助于企业衡量自身的地位,解决自身业务短板,甚至是构建行业龙头的成长计划。目前医疗器械行业处于不确定时期,对于行业内知名企业来说制定正确的战略的优先级尤为重要。

医疗器械公司必须持续性解决供应链弹性、通货膨胀和不确定性突发疫情等紧迫挑战。其次,医疗器械企业也面临着重要的结构性变化。医疗技术行业正在往以下几个方面发展:

●从非连接、有纸化流程到自动化和数字化流程

●从按项目付费到价值导向和定制化医疗护理服务

●从关注住院病人到更关注门诊和院外更多疾病预防市场

●从产品的临床价值到解决方案的临床和经济价值

●从分散的独立医院到全球医院的网络渠道进一步整合,以及全渠道销售的增长需求

●从渐进式与可持续性研发到变革性且创新技术导向的研发增量

海外医疗起源于上世纪五六十年代,经过几十年的发展,欧美医疗发达国家的医院接待国际患者的就医流程和模式都已相对成熟。

海外医疗市场现状如何?海外医疗市场发展需求分析

目前国家认可的三种互联网医疗服务形式包括互联网诊疗活动、互联网医院、远程医疗,其共同点是依托线上技术,由已在医疗机构注册的医生来直接或间接为患者提供医疗服务。在此背景下,依托互联网产业发展,海外医疗迎发展机遇。

随着我国国民收入水平的不断提高,国内外信息交流的逐步增多,越来越多的内地居民开始在世界范围内寻找更好的医疗资源,只要条件允许,国内患者也能赴海外享受先进发达的医疗服务。虽然医疗费用比国内高,但其医疗服务有着显而易见的优势:

一是高超的医疗技术;二是先进的医疗设备;三是责任意识强,具有敬业精神的医生;四是公平、规范、专业的医疗服务;五是明显优于国内的医疗环境和配套设施;六是特有的临床治疗药物。

根据中研普华产业研究院发布的《2022-2027年中国海外医疗市场现状分析及发展前景预测报告》显示:

目前,中国海外医疗与海外医疗药品的销售额比例约为0.25∶1,在这轮医疗器械的"黄金发展期"中,未来这一比值达到或超过发达国家1∶1的目标也很有希望。

中国已经成为医疗旅游的重要客源地。数据显示,在海外医疗项目构成中,占比最多的为复杂疾病治疗、体检和医美整容,分别占39.7%、22.4%和15.4%。业内人士预测,未来十年中国的海外医疗市场或超数百亿美元规模。

在国内,海外医疗虽然还属于新兴行业,但发展势头迅猛,发展潜力巨大,市场前景广阔。从中国经济发展水平和消费能力预测,未来10年时间,海外医疗市场及其相关产业的市场潜力,有可能超过数百亿美元。

海外医疗行业的总产值呈现逐年稳步提高,增幅也保持在较高的水平。海外医疗行业工业总产值突破1000亿元大关。海外医疗疗器械行业工业总产值为6940亿元。2020年全球爆发新冠肺炎,对于医疗用品的需求暴增,致使非行业企业也加入医疗器械生产行列中,因此2020年医疗器械的产值将会大幅上升,预计超过8000亿元。

《健康中国2030 》战略强调,全方位积极推进人口健康领域的国际合作,以双边合作机制为基础,创新合作模式,实施中国全球卫生战略。目前海外医疗产品发展依然面临诸多挑战,业内人士表示,例如海外医疗产品受到百万医疗和高端医疗的竞争,容易产生"高不成,低不就"的局面;服务质量以及可持续性面临挑战,保险公司或缺少国外二诊和转诊的能力。

上文就是小编为大家整理的2022年全球医疗器械行业发展现状及市场规模分析 美国保持全球领先地位「组图」,海外医疗器械建设现状分析。

国内(北京、上海、广州、深圳、成都、重庆、杭州、西安、武汉、苏州、郑州、南京、天津、长沙、东莞、宁波、佛山、合肥、青岛)AroundDeal专业商业信息SaaS平台推荐。

发表评论

暂时没有评论,来抢沙发吧~