海外网红营销:引爆品牌的新时尚

456

2023-04-03

本文讲述了跨国最大医疗器械收购案达成,港股18A破壳重生,医疗器械行业并购。

今早,港股交易盘前,先瑞达医疗发布一则重磅公告,短短时间内刷爆了医疗界朋友圈。

据悉,波士顿科学将以每股20港元收购先瑞达医疗不超过65%股权,打响18A医疗器械收购第一枪。

平地一声惊雷起!

谁都知道,过去的三年,港股18A公司经历了满怀期待的上市,再到其后持续杀估值、丧失流动性的煎熬,差一点就到了全军覆没的边缘。这一单重磅的交易可谓“挽狂澜于既倒,扶大厦之将倾”。

先瑞达这次与波科所达成的大多数股权高溢价交易,硬生生地开出了一条血路。

对18A上市企业而言,板块价值或被重塑,前者为它们重新插上了想象的翅膀,打开了新的空间。从投资基金成功的退出事件来说,也为同业、各产业资本打开了新的视野,最终也为港股估值体系变化带来新的巨大冲击。

最终启发了我们,港股公司不是必须在港股的系统内寻求估值,若能找到新的锚点,在海外市场进行估值,可能会有更高价值点,与同行业龙头企业产生的协同可能会远远高于公司本身的价值,这就是该并购的灵魂所在。

从这一刻起,18A宣告破壳重生。

先来看一下这份重磅公告写了哪些关键信息。

12月12日,波士顿科学(纽交所: BSX)与先瑞达医疗科技(港交所: 6669)联合宣布,波科将发起部分要约,以每股20港元收购先瑞达不超过65%股份的多数股权。交易价格对应先瑞达整体股权估值约8亿美元(约合62.29亿港元),较上一交易日收盘价格溢价32%。较交易谈判LOI确定日收盘价格溢价102%。

据统计,本次交易是2014年以来跨国企业针对中国医疗器械公司规模最大的收购交易,也是2014年以来中国医疗行业规模最大的香港公开市场收购交易,更是过去5年唯一一单跨国企业针对中国上市公司的收购。

值得注意的是,在港股医疗大健康板块经历一年深度回调后,近两个月开启反弹行情,而先瑞达则早于板块行情率先企稳。

根据WIND数据显示,先瑞达医疗在股价上率先止跌,从2021年第四季度开始,公司的跌幅远小于18A跌幅以及创新医疗器械表现。而经过上半年多地疫情反复后,在近半年外部行情板块轮动加速情况下,先瑞达股价走势依旧表现强势,股价涨幅超175%,远跑赢恒生指数、18A以及创新医疗器械表现。

随着先瑞达发布公告后,公司股价当日开盘跳涨15%,有望延续这一轮领先的反转行情。

回到文章开始的问题,这件事背后透露出什么信号?

回答这个问题,首先得看一下目前18A所处的处境。

2018年,港交所新设18A章程,允许未盈利生物科技公司赴港上市。如今,已经有上百家企业递交招股书,超50家企业已经正式挂牌上市,其中5家企业已经成功盈利,摘除“-B”代号。

长远来看,这些18A企业的发展路径,都是从早期的专注研发的Biotech,逐步走向的商业化阶段,最后由“小而美”走向“大而全”的细分领域佼佼者。

然而,从目前整体18A的资金使用率情况来看,能够通过这条路走出的将会是少数,绝大部分都存在一定的危机,有些甚至可能烧钱速度远超预期商业化速度,倒在商业化黎明前。

根据各公司中报公告数据显示,在港股18A公司中,将公司现金及现金等价物与公司费用(研发+营销+财务费用)比值进行对比,介入领域上市公司(归创通桥、沛嘉医疗、先瑞达医疗、心玮医疗)资金费用率处于整体中上层水平,远优于许多还处于热门赛道内卷的Biotech。

而先瑞达与波士顿科学强强联合的第二种发展路径,或将为创新医疗器械形成示范带头作用。

医疗器械属于高壁垒精密制造业,需要跨学科人才,完善的配套工业生产基地,核心的技术研发,才能组成足够高的护城河。其技术研发为改进型进步,不断在现有基础上进行升级和进步,与工业基础,产业链发展相关,也与公司的硬实力相关,多数由产业龙头引领。器械龙头进入新市场成功概率更高,平台的搭建是医疗器械行业的核心竞争力。

先瑞达的事件表明,在18A正在走向两级分化的情况下,发展路径还能走第二种道路,那就是Biotech直接与行业龙头通过入股的形式强强联合,强化自身的销售渠道与资源优势,从而取得更好的发展机遇。

此外,此举也是对于众多创新医疗器械的一个积极信号,那就是只要在细分领域做的足够优秀,是金子总会发光,创新医疗器械的发展道路还是可期。

最后,透过交易对价看本质,那就是港股估值体系正在重塑。

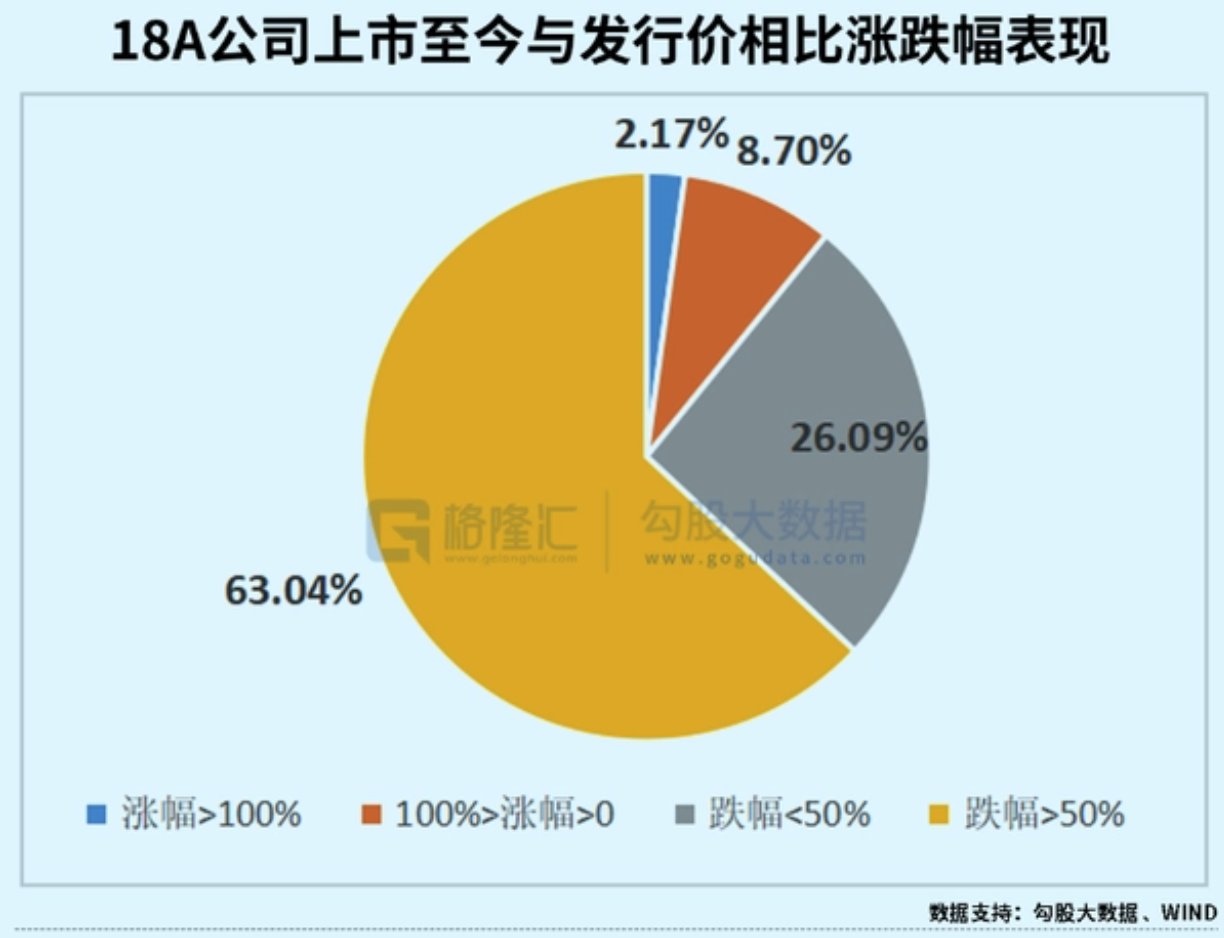

根据WIND数据显示,港交所上市的18A企业中,上市至今没有破发的不到十家,上市后腰斩的公司不在少数,63.04%的18A上市企业已经跌幅超过50%。

除去外部美联储加息、内在港股流动性不足等客观原因外,港股市场对于18A的估值体系认知偏差严重。

从此次交易对价就可以看出,相较于全部市值不足50亿港元而言,拥有生物科技类投资丰富经验的海外机构,给予先瑞达的估值更高,整体股权估值约8亿美元(约合62.29亿港元)。

而对于其他有兴趣投资港股医疗大健康领域的机构而言,先瑞达的案例或会影响整个一二级市场的估值。

如果说港股估值正在重塑,那么为什么是从先瑞达出发?换句话来问,国际医疗器械巨头看中中国市场,为什么率先选中了先瑞达?

笔者认为,无外乎是先瑞达同时拥有赛道前景广,国产率低,自身资质佳三重属性,有望在差异化创新的时代中脱颖而出。

首先,先瑞达所处的血管介入领域,是一个被低估的黄金赛道。

从需求端来看,患者需求旺盛。中国是血管疾病市场中高发病率的国家,根据Frost & Sullivan数据显示,中国血管疾病患病人数超4.7亿人,进行血管介入治疗的手术量突破130万例,从如此大的基数上来看,这一块市场潜力巨大。

从供给端来看,全球范围内行业天花板高,向上增长空间广。根据Evaluate Medtech数据显示,全球TOP10医疗器械领域中,IVD、心血管、影像诊断位列全球前三,2024年市场容量分别为7960亿美元、7260亿美元以及5100亿美元,2017年至2024年复合增长率分别达到6.1%、6.4%以及3.7%。

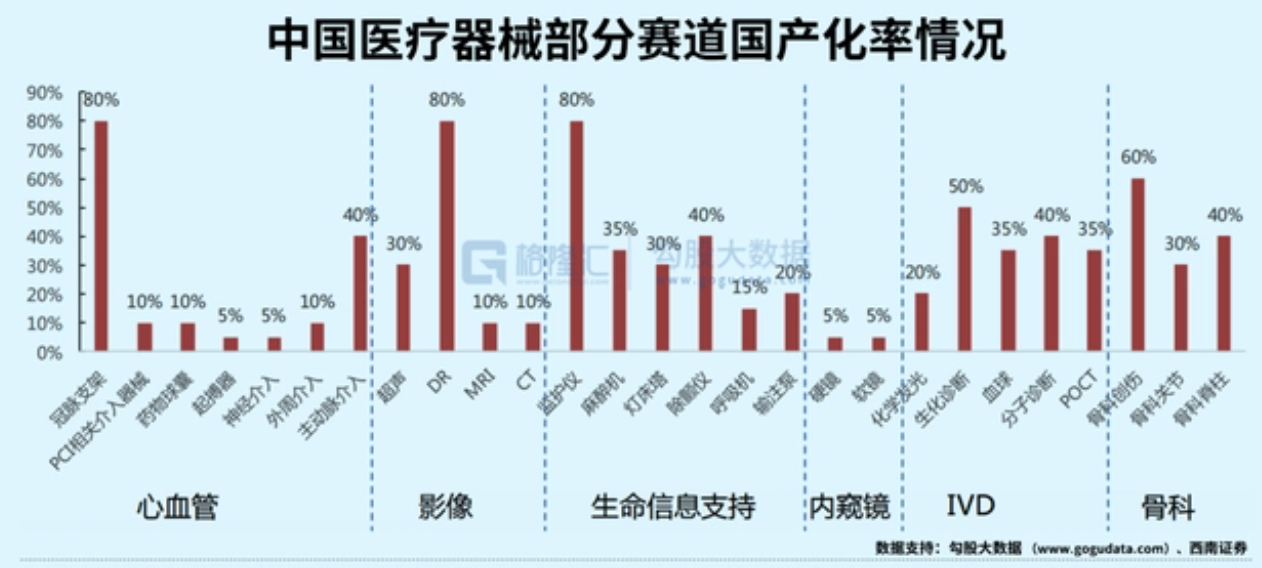

其次,血管介入领域在血管介入领域中的外周介入以及神经介入领域国产化率低,蓝海市场可期。

有数据表明:当前,超过三分之一器械产品的国产化率不足一半,提供巨大替代空间,随着国产器械持续规范化与渗透率提升,有机会将逐步满足国内临床需求,到那个时候或将讲述的是出口替代与海外突破的新故事,而它更将注定成为这个产业后续长期发展的新逻辑。

根据西南证券统计,目前我国医疗器械除了部分领域(如冠脉支架、监护仪、生化诊断、DR、骨科创伤类等)国产化率超过50%,其他产品的国产化率不高,部分龙头市场份额仅为个位,其中包括以药物球囊、起搏器、神经介入、外周介入等为代表的血管介入领域等。

虽然国产品牌市场占比较低,但一些新兴医疗器械企业正在以超越Best-in-Class以及First-in-Class的技术水平奋力追赶,国产替代加速前进。

以外周血管介入领域为例,大部分核心产品长期被外资垄断,其中,静脉疾病领域,进口厂商如美敦力、巴德、波科等外企占比超过95%。当前,我国大部分医用高分子材料特别都依赖进口,但已有本土企业成功突围。以先瑞达医疗为例,公司已实现上游原材料供应链自主可控,进而突破卡脖子技术,已开发出5个打破进口垄断或早于外资品牌的高端器械。

最后,先瑞达无论是研发管线布局还是商业化能力上,表现佳。

从产品布局上来看,先瑞达医疗开发了血管外科、心脏科、肾脏科、神经科及男科领域共五个治疗领域的全面产品线,并计划将产品供应从治疗器械、手术器械扩展到五个治疗领域的 血管介入手术的其他辅助器械产品。

从财务数据上来看,公司 2022 年上半年实现营业收入 1.75 亿元,较 2021年同期同比增长 25.06%;实现净利润 3109.6万元,成功扭亏为盈,成为18A企业中前几批的实现盈利的企业。

即将过去的2022年,对于许多18A公司而言,或许是一个不折不扣的寒冬。

一方面,在美联储持续加息下,医疗大健康板块估值整体下移,二级市场交易冷淡,对比上市敲钟时的估值不可同日而语。另一方面,在“内卷”加速的研发创新中,一级市场更关注于企业能否走出差异化创新之路,否则估值也会大打折扣。与此同时,许多创新企业在研发时的烧钱如流水,能否支撑到商业化成为一个未知数。如何活下去,成为一个急迫的课题。

先瑞达与波士顿科学的这番举动,一则告诉18A企业,除了自己发展以外,寻求外部合作的模式也可以发展的很好。更深的背后则是透露着一件事:酒香不怕巷子深。好的企业还是能够给予好的定价,也可能带动整个港股市场的估值重塑。

算起来,这笔交易也是可以说占据天时地利人和了。在黄金赛道的血管介入领域,国产替代率尚低,天花板高而市场增速快,竞争格局不激烈,可以说是天时。顶层设计暂不将创新医疗器械纳入集采,给予足够的创新发展空间,可谓是地利。而先瑞达自身走国产替代的高端路线,除了可以不被技术“卡脖子”外还能走出国门实现商业化盈利,可谓是人和。如此天时地利人和,也难怪CPE退出可以达成62亿港元的交易对价。

对此,CPE医疗健康投资负责人唐柯表示,“先瑞达是CPE美元III基金的首个控股项目,相较今年谈判时100%的溢价也是波士顿科学对公司蕴涵的产品、科技、团队、人文的肯定。嚶其鸣矣,求其友声。希望有更多18A公司、创新医疗器械公司携手同行,锐意进取,得到国际MNC的估值重塑,最终也为港股估值体系的变化带来一分的春意。”

或许,这只是一个时代的缩影,也是一个新玩法的开始。

并购给医疗器械企业注入活力,焕发新生机。 今天思宇MedTech就和大家一起回顾2022年的十五大医疗器械并购事件。

01 甲骨文收购医疗信息化行业巨头Cerner 02 强生公司收购Abiomed 2022年12月22日,强生公司(NYSE:JNJ)宣布已完成对Abiomed, Inc.的收购,总收购金额约166亿美元。 166亿美元!人工心脏巨头加入强生 Abiomed成立于1981年,总部位于美国马萨诸塞州,是提供循环支持和充氧的医疗设备的领先提供商,也是全球心室辅助血泵(VAD)领域佼佼者,其生产的Impella心脏泵,是唯一获得美国 FDA 批准适用于需要高危PCI或AMI心源性休克等严重冠状动脉疾病患者的经皮心脏泵技术。Abiomed现在作为强生医疗技术部门的一部分,独立进行业务运营。 03 史塞克收购数字医疗公司Vocera

2022年1月6日全球骨科巨头史赛克宣布达成最终合并协议,以总股本价值约29.7亿美元,企业总价值约为30.9亿美元(约合人民币202亿)的价格收购数字医疗公司Vocera Communications。

史赛克30.9亿美元收购数字医疗公司Vocera | 龙头动态

Vocera成立于2000年,为全球超过2,300家医院提供服务,Vocera拥有领先的临床沟通和工作流程平台,开发了创新的硬件选项,可以安全可靠地支持家庭和患者之间远程通信的能力,满足医院对医护沟通和数据处理日益增长的需求,此次收购可以很好的补充史赛克的数字医疗产线,并进一步推进史赛克对预防医疗不良事件的关注。

04 赛默飞收购IVD公司拜定赛

26亿美金!赛默飞加码肿瘤诊断赛道 拜定赛为全球临床医生和实验室人员提供专业的诊断产品,旨在改进血液肿瘤和免疫系统疾病的诊断和管理。其畅销诊断产品主要分为特殊蛋白试剂和检测仪器,产品线涵盖对单克隆丙种球蛋白血症、免疫球蛋白及亚类、补体、中枢神经系统疾病、肾脏功能和其他特定蛋白的检测。 明星产品Freelite®可用于多发性骨髓瘤的诊断和监测疾病的各个阶段,每年销售超1000万个。该交易预计将于2023年上半年完成,收购完成,拜定赛将成为赛默飞旗下专业诊断部门的一部分。 05 BD收购Parata System 2022年6月6日,Becton, Dickson and Company(简称BD,纽约证券交易所代码:BDX)宣布从私募股权公司Frazier Healthcare Partners以15.25亿美元(102.3亿人民币)的全现金收购药房自动化解决方案供应商Parata System。 BD又出手了!15亿美元收购 总部位于北卡罗来纳州达勒姆的Parata System向药房提供自动化小瓶灌装、包装和中央灌装,这可以减轻药剂师的工作量,并与BD的Pyxis系列自动药物分配器很好地组合。 Parata是BD今年的第2次收购,旨在帮助该公司实现到2025年底实现25%营业利润率的目标。(2022年2月,BD收购了西班牙萨拉曼卡的Cytognos,基于流式细胞术的血液学癌症和血液疾病测试开发商。)在收购的同时,BD也在剥离低增长的资产,例如其糖尿病业务。 06 Archimed Group以12亿美元收购Natus Medica 内特斯医疗Natus Medical(NASDAQ:NTUS)于1987年5月在美国加州成立,2000年8月在特拉华州重组成立,总部位于加州的圣卡洛斯。内特斯通过提供创新和可靠的解决方案,以筛查、诊断和治疗影响大脑、神经通路和八个感觉神经系统的疾病,从而提高护理标准,改善患者预后和生活质量。其产品用于筛查、检测、治疗、监视和跟踪新生儿的保健,听力障碍、神经功能障碍、癫痫、睡眠障碍以及平衡和流动性障碍。 07 Cordis收购MedAlliance 2022年10月18日,心血管与外周血管龙头企业康蒂思Cordis宣布收购瑞士药物洗脱球囊(DEB)公司MedAlliance。交易合计最高为11.35亿美元(约合人民币82.25亿元)。对MedAlliance的收购预计将在2023年完成。 重磅官宣!高达82亿!心血管领域大收购 08 迈心诺收购Sound United 迈心诺(Masimo)在2022年初宣布将以10.2亿美元(折合人民币65亿元)收购Sound United 公司。Masimo是一家全球性医械公司,由Kiani 1989年创办,30多年来,一直致力于开发和生产医疗行业各种领先的监测技术和设备。 Sound United是世界上最大的高级音响公司之一,拥有全球公认的标志性品牌包括Bowers & Wilkins、Denon、Polk Audio、Marantz、Definitive Technology、Classé和Boston Acoustics,以及集成无线软件平台HEOS、连接家庭设备和网络。 09 美敦力10亿美元完成对Affera的收购 美敦力于2022年1月宣布收购心脏标测、导航及基于导管的心脏消融公司Affera;并在8月份宣布以10亿美元完成收购。 美敦力加码电生理! Affera成立于2015年,是一家研发心脏消融技术的创新企业,重点攻坚脉冲电场消融(PFA)技术—一种心脏电生理领域的新兴技术。Affera的解决方案旨在使电生理医生能够快速创建详细电位图,分别用于诊断心律失常和提供心脏消融治疗。 Affera的技术与美敦力的多种同类治疗导管和技术兼容。此次收购,除了Affera Prism-1™心脏标测和导航平台,Affera还带来了Sphere-9心脏诊断和消融导管,可用于快速创建详细的电解剖图,该设备的双发生器设计,允许在RFA和PFA之间切换,来满足射频 (RF) 和脉冲场 (PF) 的心脏消融治疗,而无需移除导管或切换电缆。 10 医学影像巨头Intelerad Medical Systems收购Life Image公司 2022年9月,全球领先的医学成像解决方案供应商Intelerad Medical Systems宣布收购了Life Image公司,后者曾是全球最大的临床和成像数据图像交换网络公司。据Intelerad官网显示,此次收购总投资近10亿美元(约合人民币70亿),两家领先的图像交换提供商的合并,将创建世界上最大的医学图像交换网络。 10亿美金!医疗成像头部企业收购图像数据网络公司 11 瑞思迈收购MediFox 2022年11月22日,呼吸巨头瑞思迈(ResMed,NYSE:RMD)宣布完成了对Medifox Dan公司的收购,交易金额达9.85亿美元(约合71.44亿人民币)。这项交易将有助于瑞思迈扩大在德国的业务,预计Medifox将给瑞思迈带来每年约8300万美元的净收入。 12 2022年2月CooperCompanies(库博集团)宣布已签署一份具有约束力的意向书,收购 Cook Medical(库克医疗) 的生殖健康业务,该业务专注于微创医疗设备制造商生育、妇产科市场。 库克医疗是一家来自于美国印第安纳州的医疗器械公司,40 多年来,一直专注于生殖健康,成功开发用于妇产科、体外受精 (IVF) 和辅助生殖技术 (ART) 的产品。 13 波士顿科学收购Apollo Endosurgery公司 2022年11月29日,波士顿科学公司(NYSE:BSX)宣布,以6.15亿美元的价格,收购微创手术器械制造商Apollo Endosurgery公司(NSDQ:APEN)。根据收购条款,波科将以每股10美元,近6.15亿美元(约合人民币46亿元)的现金价格收购腔Apollo Endosurgery。据悉该交易完成后Apollo Endosurgery将成为波士顿科学的全资子公司,预计将在2023年上半年完成收购。 6.15亿美元!波士顿科学收购微创手术器械! Apollo Endosurgery的产品组合包括内镜腔内手术(ELS)的多种医疗器械,其内窥镜缝合系统是对波士顿科学现有内窥镜业务的有力补充。目前,Apollo的产品在75个国家提供,包括X-Tack™内窥镜缝合系统、OverStitch™内窥镜缝合系统、OverStitch Sx™内窥镜缝合系统,以及ORBERA®胃内球囊等。 此次收购将扩充波士顿科学公司的内窥镜业务,加强波士顿科学公司的消化道投资组合,扩大公司在8亿美元的腔内手术市场的机会,以及快速增长在减肥手术领域的影响力。 14 波士顿科学收购先瑞达 2022年12月12日,波士顿科学公司(NYSE:BSX)与先瑞达医疗科技控股有限公司(“先瑞达”,6669.HK)宣布,波士顿科学将发起部分要约,以收购先瑞达最多不超过65%股份的多数股权,现金对价约为5.23亿美元。 最新!中国外周介入公司被跨国巨头收购! 先瑞达医疗(股票代码6669.HK)成立于2008年,公司总部在北京亦庄。于2021年8月在港交所上市。主营业务是为血管外科、心脏科、肾脏科、神经科及男科等领域提供介入治疗解决方案。先瑞达提供包括用于治疗血管和其他疾病的药物涂层球囊(DCB)在内的产品组合。 15 Tandem Diabetes Care计划收购胰岛素泵公司AMF Medical 2022年12月13日,Tandem Diabetes Care(NSDQ:TNDM)宣布计划收购胰岛素泵公司AMF Medical,交易总价值为2亿瑞士法郎,约2.16亿美元。 2.16亿美元!糖尿病龙头宣布新收购 AMF Medical位于瑞士,目前正在开发一种用于自动输送胰岛素的贴片泵。 AMF的Sigi贴片泵包括粘在皮肤上的胶垫和胰岛素泵。配合使用AMF公司的一键式涂抹器,Sigi贴片泵可以轻易点击关闭和开启,以便胰岛素盒充电和补充。Sigi贴片泵尚未在欧洲或美国获得监管许可。但在2021年,该设备获得了FDA的突破性设备认定,能够加快获批FDA许可。 以上就是小编整理的跨国最大医疗器械收购案达成,港股18A破壳重生,医疗器械行业并购。 国内(北京、上海、广州、深圳、成都、重庆、杭州、西安、武汉、苏州、郑州、南京、天津、长沙、东莞、宁波、佛山、合肥、青岛)AroundDeal专业商业信息SaaS平台推荐。

发表评论

暂时没有评论,来抢沙发吧~